[Weiter] [Zurück] [Zurück (Ende)] [Ende] [Hoch]

Wechselkurse sind eines der vielseitigsten und faszinierendsten Phänomene der Volkswirtschaftslehre. Jeder hat schon mal etwas davon gehört oder im Urlaub gar erlebt. Aber kaum jemand versteht die Ursachen, die die Entwicklung von Wechselkursen treiben. Dies hat zum einen mit der Vielschichichtigkeit und anscheinenden Widersprüchlichkeit der unterschiedlichen Theorien zu tun, die Wechselkurse aus verschiedenen Blickwinkeln betrachten. So kann es durchaus sein, dass ein Ereignis oder eine Politikmaßnahme für einen kurzfristigen Anstieg aber langfristiges Absinken eines Wechselkurses sorgt. Es macht einen großen Unterschied in der Prognose, ob man ein makroökonomisches Modell, dass die individuellen Entscheidungen bereits aggregiert hat, betrachtet oder ein Mikromodell, dass Spezifika eines Marktes berücksichtigt und z.B. Herdeneffekte modelliert. Werden Erwartungen mit in die Kalkulation miteinbezogen, so kann sich das ursprüngliche Ergebnis sogar umkehren (siehe z.B. Backloading), weil die heutige Reaktion auf erwartete Ereignisse aufgrund aktueller Maßnahmen sogar stärker ausfallen können als der direkte Effekt dieser Maßnahme. Notenbanken können versuchen Wechselkurse zu manipulieren oder zu fixieren und im Rahmen von Wechselkurskrisen finden teils gewaltige Ereignisse auf den Finanzmärkten statt, die sich in Ausmaß und Geschwindigkeit nicht mit den klassischen Modellen erklären lassen, aber dennoch enorme Auswirkungen auf die Wirtschaft und das täglich Leben haben.

In diesem Onlinelehrbuch werden wir uns auf die grundlegenden makroökonomischen Modelle beschränken. Diese sind neben den elementaren Ansätzen Kaufkraftparotäten- und Zinsparitätentheorie, das AADD-Modell für die mittlere Frist, das Monetäre Modell und das Mundell Fleming Modell. Allgemeine Gleichgewichtsmodelle modernerer Art (DSGE oder CGE Modelle) sowie Modelle, die speziell Krisen analysieren, werden nicht behandelt.

Der nominale Wechselkurs ist das Austauschverhältnis zweier Währungen, also die Antwort auf die Frage: Wieviele US Dollar erhalte ich für einen Euro? Er bildet sich durch Angebot und Nachfrage an den beiden Währungen auf dem Devisenmarkt. Angebot und Nachfrage werden durch die Bezahlung realer Güterströme (geschätzter Anteil <10%) oder durch reine Anlageentscheidungen auf dem Kapitalmarkt (geschätzter Anteil >90%) induziert. Private Akteure werden dabei vor allem durch drei Arten von Motiven beeinflusst:

Der Devisenmarkt ist ein besonderer Markt. Zum einen gibt es einen besonderen Akteur, die Notenbank, und zum anderen ist der Markt symmetrischer als eine normaler Gütermarkt. Beim Devisenhandel geht es nicht um ein Gut, das ein Produzent herstellt, und ein Konsument für Geld kauft, also Angebot und Nachfrage klar definiert sind. Vielmehr handelt es sich um einen Tausch, bei dem die Nachfrage nach der einen Währung zugleich das Angebot an der anderen Währung ist, und umgekehrt. Jeder private Akteur auf dem Devisenmarkt ist also zugleich Anbieter und Nachfrager. Dies macht die Situation deutlich symmetrischer als auf normalen Gütermärkten.

Zudem tritt die Notenbank als besonderer Akteur in Erscheinung. Es gibt sonst keinen Markt, in dem ein Akteur eine solch außerordentlich Position inne hat. Erstens hat die Notenbank eine sehr große Marktmacht aufgrund der hohen Devisenbestände. Sie kann also sowohl als Nachfrager nach der eigenen Währung auftreten, indem Sie Devisen gegen eigene Währung verkauft, wie auch als Anbieter, wenn sie eigene Währung gegen Devisen verkauft. Gerade als Verkäufer hat sie, zweitens, die besondere Fähigkeit das „Verkaufsgut“in nahezu unbegrenzter Menge zu verschwindend kleinen Kosten zu produzieren.1 Jede Notenbank kann die eigene Währung schöpfen, indem sie die Geldscheine frisch druckt oder am Computer auf Notenbankkonten der Banken gutschreibt. Zudem ist die Notenbank i.d.R. der einzige „Hersteller“dieses Geldes. Während es im einzelnen natürlich vergleichbare Akteure auf unterschiedlichen Märkten gibt, z.B. große Akteure wie Blackrock auf dem Kapitalmarkt (Marktmacht) oder Monopolisten (Marktmacht, einziger Hersteller, Grenzkosten nahe Null bei z.B. Software), gibt es für die nächsten beiden besonderen Eigenschaften der Notenbank nur unzureichende Äquivalenzen. Drittens kann die Notenbank nämlich durch die Änderung der Zinsen oder die Beeinflussung der Zinserwartungen direkt die ANreize für Käufer und Verkäufer beeinflussen. Während normale Unternehmen auf Märkten nur indirekt über Marketing die Präferenzen und damit die Nachfrage beeinflussen können, kann die Notenbank (zumindest in normalen Zeiten mit positiven Zinssatz) die Nachfrage nach der eigenen Währung sehr direkt beieinflussen, in begrenztem Rahmen sogar steuern. Viertens kann die Notenbank, wenn man sie als Einheit mit der Regierung betrachtet, über Kapitalverkehrskontrollen den Handel gesetzlich regulieren. Das wäre wie wenn Coca Cola allen Gastwirten vorschreiben dürfte, dass sie mittags kein Bier mehr sondern nur noch Wasser oder Cola verkaufen dürften. Bislang können Unternehmen zum Glück solche Regelungen nur über Lobbyarbeit beeinflussen. Die effektivste und effizienteste Methode von Notenbanken zur Steuerung der Märkte ist jedoch nicht ein tatsächlicher Eingriff (1-4), sondern vor allem die Beeinflussung der Erwartungen der Marktteilnehmer, damit diese sich in einer Weise verhalten, dass das von der Notenbank gewünschte Ergebnis eintritt.

Grundsätzlich wäre es natürlich wünschenswert, stabile Wechselkurse zu haben. Für Privatleute mag das Reisen und der Urlaub im Vordergrund stehen. Für das Wirtschaftswachstum sind der internationale Handel und grenzüberschreitende Zusammenarbeit und Investitionen relevant, die von einer besseren Planbarkeit der zukünftigen Finanzströme deutlich profitieren würden. Schwankungen in Wechselkursen haben vor allem drei negative Effekte:

Die Behebung dieser Probleme ist eine der Hauptgründe für politische Entscheidungen zur Stabilisierung von Wechselkursen, wie beispielsweise in der Eurozone. Hier werden innerhalb einer bestimmten Gruppe die Wechselkurse untereinander fixiert (ein französische Euro ist immer so viel wert wie ein deutscher), aber zu Währungen außerhalb der Gruppe bleibt die Flexibilität erhalten. So hat der Euro in den ersten 10 Jahren seiner Existenz gegenüber dem US Dollar bereits um 25% abgewertet und dann 85% aufgewertet, nur um dann wieder 30% abzuwerten. Dabei sind Schwankungen von 37% in einem Jahr (ab Januar 2002) vorgekommen. Die Erfolge in Form einer intensiveren grenzüberschreitenden ökonomischen Aktivität und höheren Wachstumsraten sind empirisch vielfach nachgewiesen.

Zugleich zeigt sich jedoch auch die Schwäche der Fixierung von Wechselkursen. Diese sind nämlich einer der Ausgleichsmechanismen zwischen Volkswirtschaften, die sich unterschiedlich entwickeln. Vereinfacht gesagt, wird die Währung einer Volkswirtschaft, der es schlecht geht, abwerten, d.h. für eine Einheit der heimischen Währung muss weniger ausländische Währung bezahlt werden. Deshalb werden Güter, die diese Volkswirtschaft exportieren will, billiger und damit stärker nachgefragt, wieder um die Wirtschaft ankurbelt. Umgekehrt ist es bei boomenden Nationen, deren steigende Wechselkurse das Wachstum dämpfen. Eliminiert man diesen Ausgleichsmechanismus durch die Fixierung von Wechselkursen, dann muss man andere Mechanismen schaffen oder vorhandene stärken.2

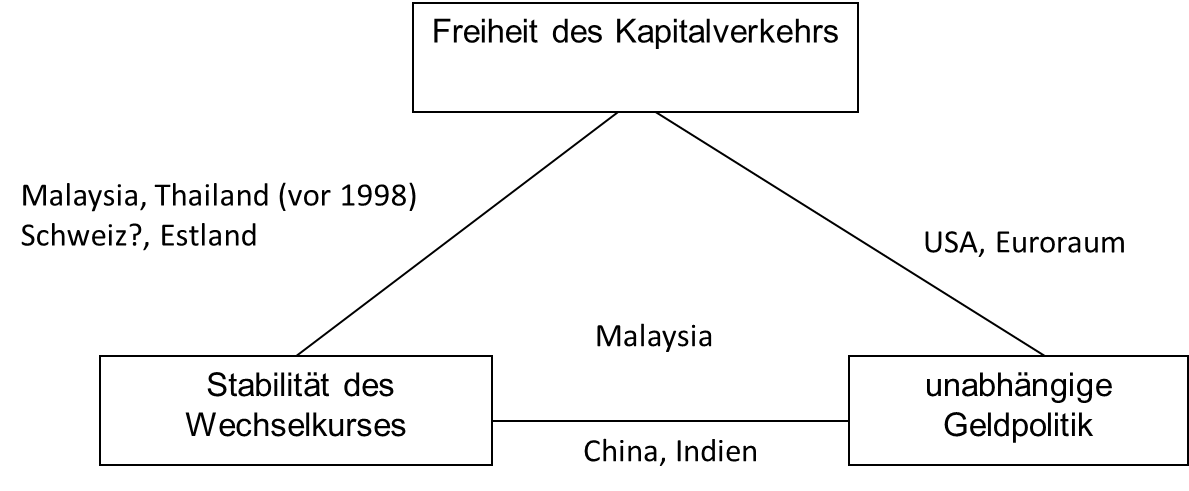

Das magische Dreieck der Geldpolitik beschreibt den Zielkonflikt zwischen den drei Hauptzielen der internationalen Dimension der Geldpolitik:

Der Zielkonflikt besteht nun darin, dass nicht alle drei Ziele gleichzeitig erreicht werden können, sondern immer nur zwei. Möchte man eine autonome Geldpolitik betreiben und freien Kapitalverkehr zulassen, dann können die Wechselkurse nicht fixiert bleiben. Fixe Wechselkurse und autonome Geldpolitik erfordern Kapitalverkehrsbeschränkungen und freier Kapitalverkehr geht nur mit fixen Wechselkursen zusammen, wenn die Geldpolitik sich nach der Geldpolitik des Ankerlandes richtet.

Warum ist das so? Stellen wir uns vor, in einer Gleichgewichtssituation findet eine Zinserhöhung im Ausland statt. Dann steigt die Attraktivität dieser Währung als Anlage, da ja die Rendite steigt. Dadurch steigt die Nachfrage nach dieser Währung (freier Kapitalverkehr) und somit ihr Preis, der Wechselkurs. Möchte die Notenbank den Wechselkurs stabil halten, hat sie drei Möglichkeiten: (1) den Anstieg der Nachfrage verhindern durch die Einschränkung des freien Kapitalverkehrs, (2) dem Anstieg der Nachfrage durch eine Erhöhung des eigenen Angebotes (Devisenmarktintervention) entgegenwirken oder (3) ebenfalls über eine Zinserhöhung den relativen Attraktivitätsunterschied wieder auszugleichen (nicht autonome Geldpolitik).

Im Folgenden sollen zunächst drei elementare Wechselkurstheorien kurz besprochen werden: die Zinsparitäten-, die Kaufkraftparitätentheorie und das AA-DD Modell. Dabei betrachtet die Zinsparität vornehmlich die kurze Frist, hält und fix und beleuchtet den Zusammenhang zwischen , , und . Die Kaufkraftparität analysiert hingegen den langfristigen Zusammenhang von , und , wobei als flexibel und als fix angesehen werden. Im AA-DD Model (Gütermarkt - Assetmarkt - Modell) wird bei fixem und flexiblem in der mittleren Frist der Zusammenhang zwischen und analysiert.

Viele ökonomische Fragestellungen, insbesondere zum internationalen Handel, sind aber nicht vom nominalen Wechselkurs im engeren Sinne abhängig. Die Frage, in welchem Land ein Gut billiger ist, hat nämlich drei Komponenten: den Preis im Inland, den Preis im Ausland und den Wechselkurs. Für Fragen des internationalen Handels und der Investitionen muss als der Preis im Inland mit dem in heimische Währung umgerechnete Preis im Ausland verglichen werden.

Als realer Wechselkurs bezeichnet man das Verhältnis des Betrags an Inlandswährung, der in Auslandwährung umgetauscht werden muss, um einen repräsentativen ausländischen Warenkorb zu erwerben, zum Wert eines repräsentativen inländischen Warenkobres in Inlandswährung.

Hierbei sind zwei Dinge zu beachten:

Die Verwendung von Preisindizes repräsentativer Warenkörbe hat natürlich auch Nachteile und muss mit den entsprechenden Vorbehalten betrachtet werden. Zum einen stimmen die Warenkörbe zwischen Volkswirtschaften nicht überein, so dass sich hier im Laufe der Zeit relevante Unterschiede entwickeln können. Zum anderen entsprechen die Gewichte der repräsentativen Warenkörbe normalerweise ungefähr den Umsätzen im jeweiligen Inland. Dies unterscheidet sich meist relativ deutlich von den Umsätzen bei ex- bzw. importierten Gütern. Somit ist der Preisindex des repräsentativen Warenkorbes nur ein verzerrter Maßstab für die Berechnung des realen Wechselkurses für den internationalen Handel. Dabei ist die Verzerrung umso stärker, je mehr die durchschnittliche Preisentwicklung bei Ex- und Importgütern von der durchschnittlichen des Inlandes abweicht. Das dritte Problem bei der Verwendung repräsentativer Warenkörbe ist das des Ausgangsniveaus. Während sich die Veränderungsraten relativ gut vergleichen lassen (unter Berücksichtigung der ersten beiden caveats), ist es nicht möglich einen abgesicherten Preisindexvergleich eines einzelnen Jahres zu machen, da es für einen Index keinen natürlichen Referenzpunkt gibt. Häufig behilft man sich mit dem langfristigen, trendbereinigten Mittelwert.

1Hier sind die monetären Kosten angesprochen, nicht Kosten in dem Sinne, dass eine expansive Geldpolitik die Inflation anheizt und so dazu führen kann, dass die Notenbank ihr Preisstabilitätsziel nicht oder nicht so einfach erreichen kann.

2Die Theorie Optimaler Währungsräume (OCA-Theory, Optimal Currency Areas) befasst sich mit genau diesem Themenkomplex.

[Weiter] [Zurück] [Zurück (Ende)] [Anfang] [Hoch]